タイ市場の概況

タイ経済は新型コロナウイルスパンデミックからの回復が進展しており、2023年のGDP成長率は2022年の3.2%から3.6%へと上昇いたしました。これはパンデミック前の4.2%には及ばないものの、着実な回復を示しています。

この経済回復は主に観光業によって牽引されています。外国からの観光客数は2022年の1,090万人から2023年には2,500万人へと大幅に増加しました。また、2023年には輸出も回復傾向にあり、電子製品、自動車、食品製品などが主要な輸出品目となっています。

国内消費も2023年に回復の兆しを見せてます。インフレ率の上昇が消費支出を抑制する懸念もありましたが、2.67%に抑えられており、大きな影響は見られませんでした。

小売市場におきましても、この経済回復の影響が顕著に表れています。実店舗小売市場は2022年に5.9%の成長を記録し、3,628億バーツの規模に達しました。一方、EC市場は更に急速な成長を遂げ、2022年には前年比25.3%増の2,775億バーツにまで拡大いたしました。

このように、タイ経済全体の回復とともに、小売市場も着実な成長を遂げています。特にEC市場の急速な拡大は、消費者行動のデジタル化が加速していることを示唆しており、今後の小売業界の動向に大きな影響を与えるものと考えられます。

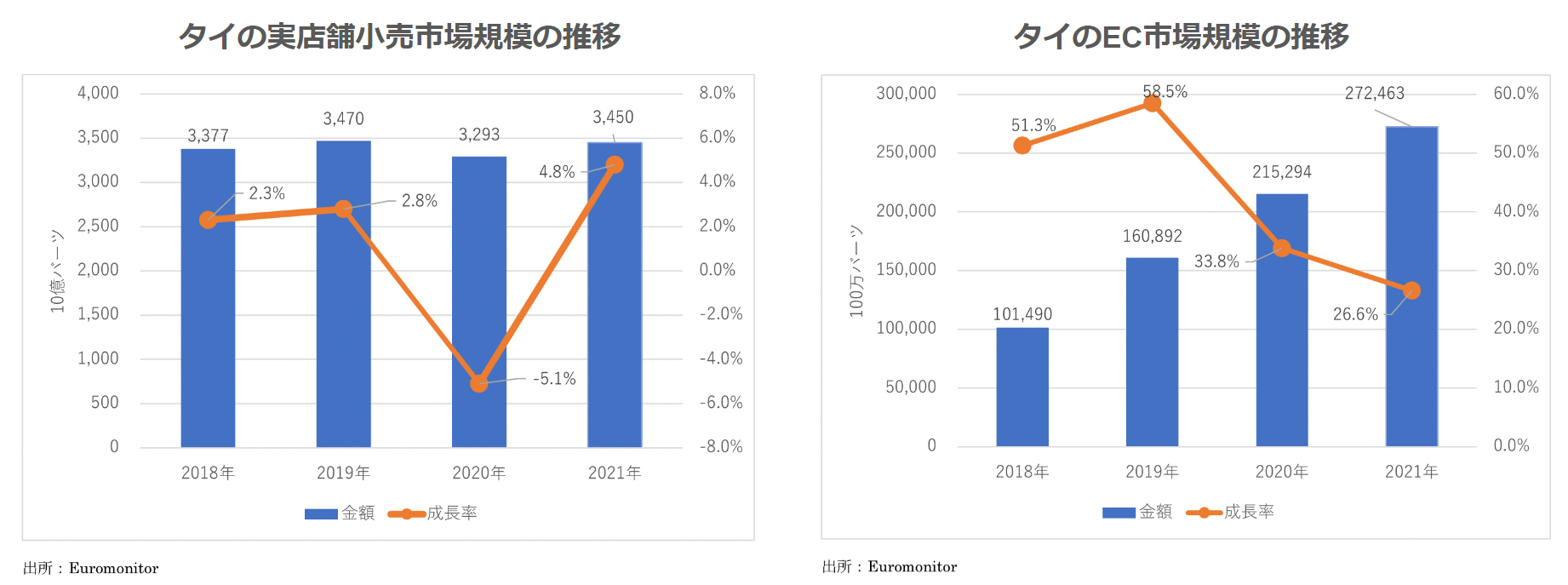

タイの小売市場は、実店舗とEC(電子商取引)の両分野において顕著な変化を示しています。

実店舗小売市場は、2020年に一時的な後退を経験いたしましたものの、その後着実な回復を遂げております。2022年には前年比5.9%増の3,628億バーツに達し、安定した成長軌道に戻ったことが窺えます。

一方、EC市場は急速な拡大を続けています。特に2020年から2021年にかけての成長は著しく、2022年には前年比25.3%増の2,775億バーツという規模に到達いたしました。この成長率は実店舗小売市場を大きく上回っています。

この2つの市場動向を比較すると、タイの消費行動が急速にデジタル化していることが明確に示されています。実店舗小売が緩やかな成長を維持する一方で、EC市場は爆発的な拡大を続けており、消費者のオンラインショッピングへの移行が加速していると考えられます。

今後は、実店舗とECの融合や新たな小売形態の出現など、さらなる市場の変革が予想されます。

日用品小売市場のオンラインとオフラインの比較

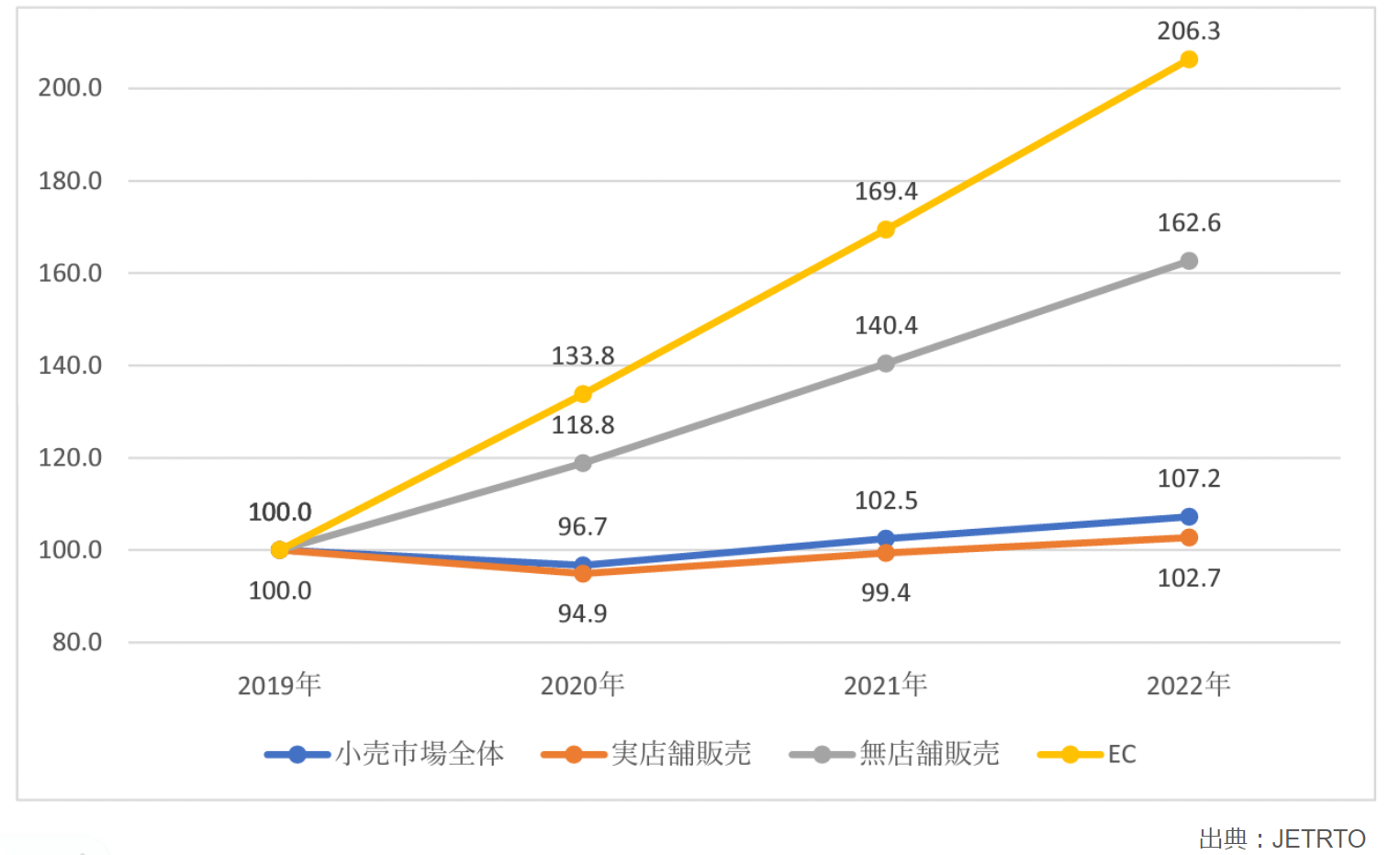

このグラフは、2019年から2022年までの小売市場の推移を示しています。

小売市場全体は、2020年に一時的に落ち込みましたが、その後回復し、2022年には2019年比で107.2%まで成長しました。

実店舗販売は、2020年に大きく減少しましたが、徐々に回復し、2022年には2019年とほぼ同水準の102.7%に戻りました。

一方、無店舗販売とEC(電子商取引)は急速な成長を遂げています。特にECの成長は著しく、2022年には2019年比で206.3%まで拡大しました。無店舗販売も162.6%まで成長しています。

この傾向から、消費者の購買行動がオンラインにシフトしていることが分かります。ECと無店舗販売の急成長は、デジタル化の進展やコロナ禍の影響によるものと考えられます。

実店舗販売の回復が緩やかである一方、ECの急成長が小売市場全体をけん引していることが見て取れます。今後もこの傾向が続くと、小売業界の構造が大きく変化する可能性があります。

オンラインビジネスの状況

2023年、総市場価値で前年比4-6%の成長率。

約6,200万バーツ(約2兆5,000万円)。

1. デジタル化の普及: オンラインプラットフォームを利用できるようになった。

2. スマートフォン普及: タイのモバイル接続は9066万で、人口比の129.7%。

また、16歳から64歳までのインターネットユーザーの中で、スマートフォンを使っている人の割合は98.9%に及び、高いスマホ普及率。

3. オンライン決済の普及: 安全なオンライン支払いオプションの利用が広まり、消費者はオンライン購入を後押し。

4. ECプラットフォームの成熟: 多くのECプラットフォームが市場に登場し、企業や個人がオンラインでビジネスを展開しやすくしなった。

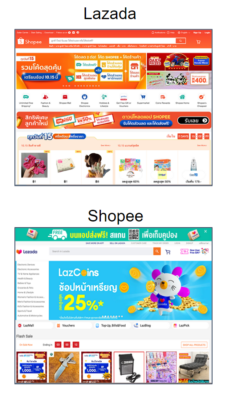

タイのEC2強、ShopeeとLazada比較

Shopee |

Lazada |

|

| トップページ |  |

|

| 親会社 | シンガポール SEA Limited | 中国アリババ |

| 月間アクセス数 | 5,500万 | 3,500万 |

| 2023年売上 | 295億バーツ (約1,268億円) 前年比42%増 |

215億バーツ (約930億円) 前年比4%増 |

| 2023年利益 | 21億7000万バーツ (約93億3千万円) 前年比5.7%減 |

6億400万バーツ (約25億9千万円) 前年比46%増 |

2023~2024年のタイにおけるオンラインビジネスの動向

【オンラインビジネスは引き続き着実に成長】

- 新たな商品カテゴリーやサービスカテゴリー(消費財、ファッショングッズ、テクノロジーグッズ、医療および医療サービスなど)でのECの成長。

- 越境ECの拡大。

- AI、ビッグデータ、クラウドコンピューティングなど新技術活用による効率とユーザーエクスペリエンスの向上。

- 課題としてはIT人材不足

【新型コロナウイルスによる消費者行動とライフスタイルの変化】

- オンラインショッピングの増加

- 健康と安全への注目

- 天然由来の製品やより環境にやさしい製品が消費トレンド

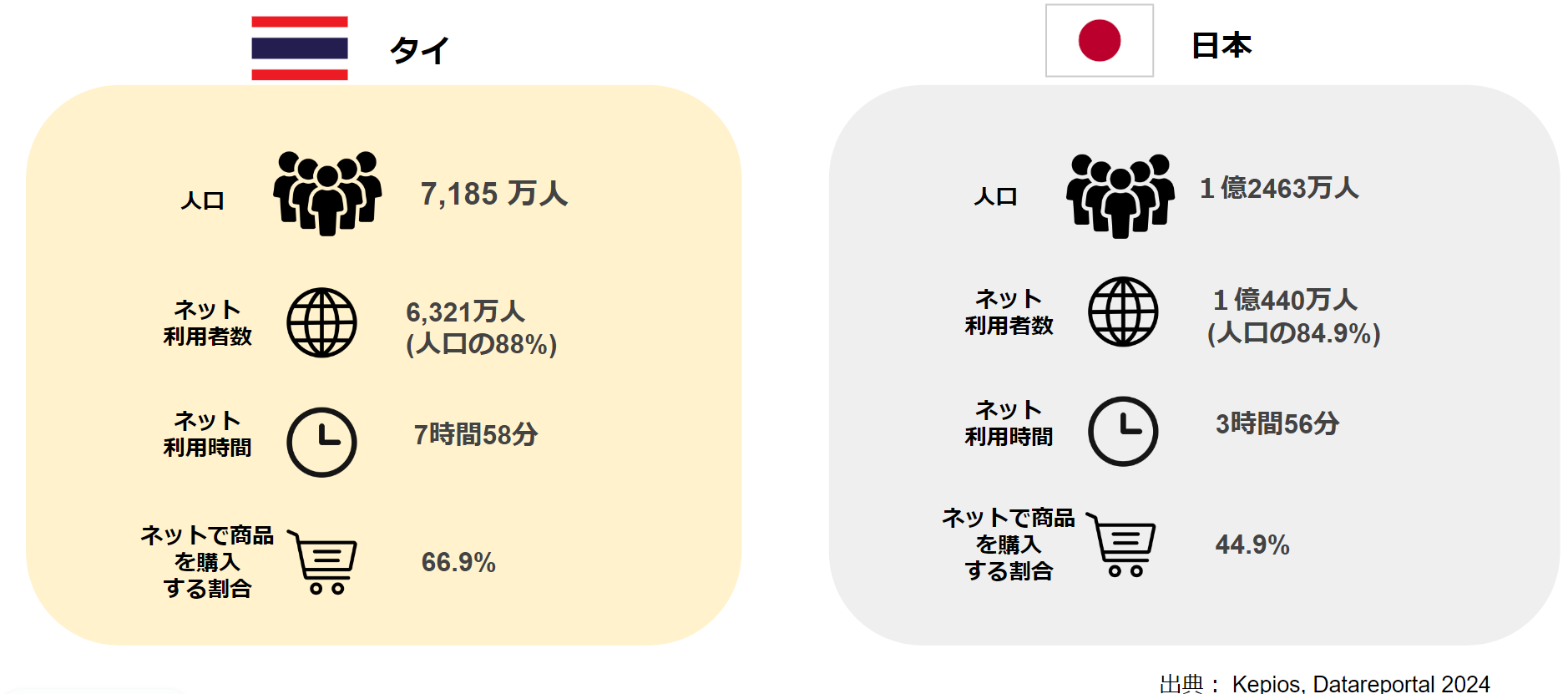

タイのネットユーザー状況

タイのデータ

人口: 7,185万人

ネット利用者数: 6,321万人(人口の88%)

ネット利用時間: 7時間58分

ネットで商品を購入する割合: 66.9%

1. インターネット普及率

タイでは人口の88%がインターネットを利用しており、これは非常に高い普及率を示しています。この高い普及率は、都市部だけでなく地方部にもインターネットインフラが整備されていることを反映していると考えられます。インターネットの普及により、情報へのアクセスが容易になり、経済活動や教育、エンターテインメントなどの分野で多くの恩恵がもたらされています。

2. ネット利用時間

タイのネット利用者は1日あたり平均7時間58分をインターネットに費やしています。これは、ソーシャルメディアの利用、オンラインショッピング、動画視聴など、さまざまなオンライン活動が生活の一部として定着していることを示しています。特に若年層においては、SNSや動画配信サービスの利用が高く、これが利用時間の増加に寄与していると考えられます。

3. オンラインショッピング

ネットで商品を購入する割合が66.9%と高く、多くのタイ人がオンラインショッピングを利用していることがわかります。これは、便利さや商品の多様性、価格比較の容易さなどがオンラインショッピングの魅力として挙げられるためです。また、スマートフォンの普及もオンラインショッピングの利用を促進している要因の一つです。

日本との比較

日本と比較すると、タイのインターネット利用時間は日本の約2倍であり、ネットで商品を購入する割合もタイの方が高いことがわかります。これに対して、日本のネット利用者数は人口の84.9%であり、ネット利用時間は3時間56分、ネットで商品を購入する割合は44.9%です。この違いは、文化的背景や消費行動の違い、インターネットインフラの整備状況などが影響していると考えられます。

タイでは、特にモバイルインターネットの利用が進んでおり、多くのユーザーがスマートフォンを主なインターネット接続デバイスとして利用しています。このため、企業はモバイルフレンドリーなウェブサイトやアプリケーションの開発に注力する必要があります。また、SNSの利用が非常に高いため、SNSを活用したマーケティング戦略が有効です。

全体として、タイのインターネット利用状況は非常に活発であり、これを踏まえたビジネス戦略が重要となります。

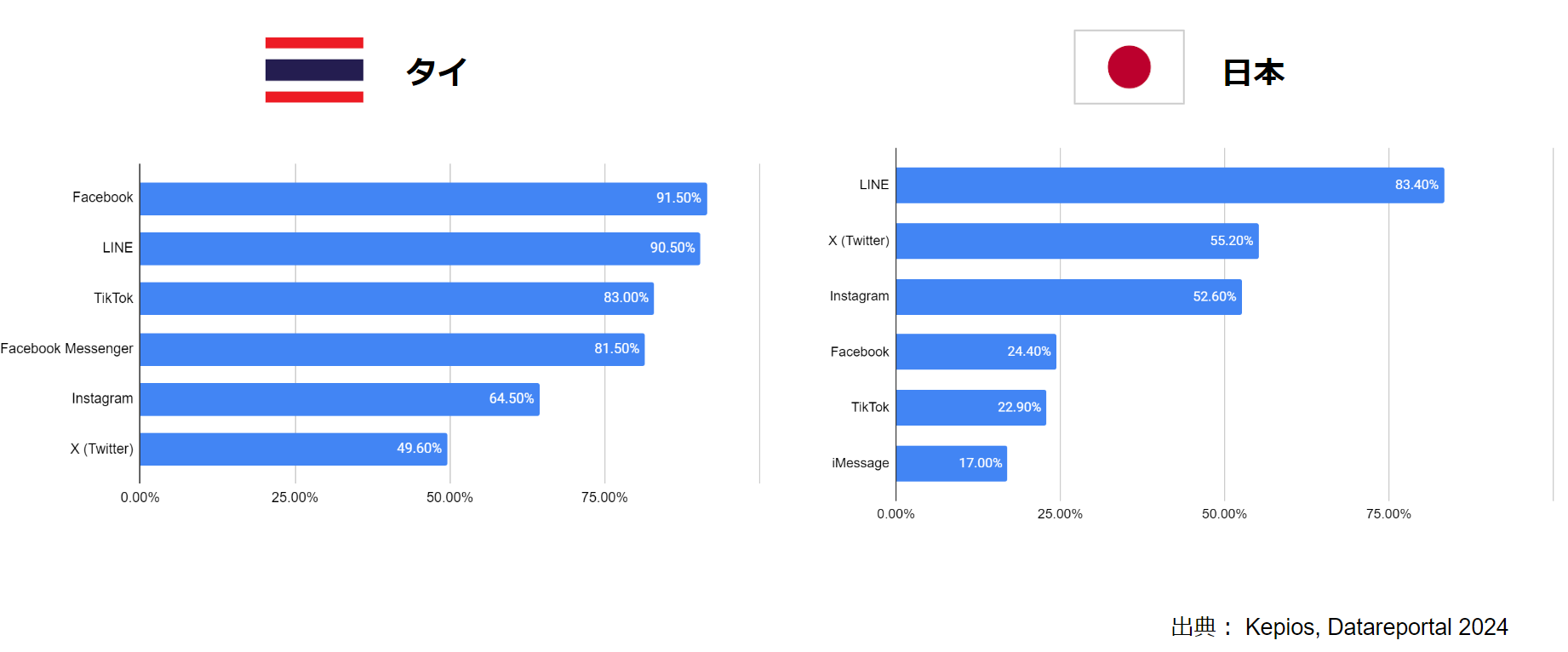

タイと日本の16歳から64歳のインターネットユーザーによる各ソーシャルメディアプラットフォームの月間利用率

タイでは、16歳から64歳のインターネットユーザーの間でFacebookが最も利用されており、月間利用率は91.5%に達しています。LINEも非常に高い利用率を示しており、90.5%のユーザーが利用しています。その他のプラットフォームとしては、TikTok(83.0%)、Facebook Messenger(81.5%)、Instagram(64.5%)、X(Twitter)(49.6%)が続いています。タイと日本におけるソーシャルメディアの利用状況には大きな違いが見られます。日本では、同じ年齢層のユーザーの間でLINEが最も利用されており、83.4%の利用率を示しています。次いで、X(Twitter)が55.2%、Instagramが52.6%の利用率となっています。Facebook(24.4%)やTikTok(22.9%)の利用率は相対的に低く、iMessageは17.0%にとどまっています。

タイと日本におけるソーシャルメディアの利用状況には顕著な違いが見られます。タイではFacebookとLINEがほぼ同等の高い利用率を示し、ユーザーの多くが複数のプラットフォームを積極的に利用しています。一方、日本ではLINEが圧倒的に支持されており、その他のプラットフォームの利用率は相対的に低いです。

特に注目すべき点として、タイではTikTokやFacebook Messengerの利用率が高いのに対し、日本ではこれらのプラットフォームの利用率が低いことが挙げられます。これは、各国の文化的背景やコミュニケーションのスタイル、プラットフォームのローカライズ戦略の違いに起因していると考えられます。

この違いは、文化的背景やコミュニケーションのスタイル、各プラットフォームのローカライズ戦略などが影響している可能性があります。例えば、LINEは日本発祥のアプリであり、日本人ユーザーのニーズに合った機能が多いため、高い支持を得ています。一方、タイではFacebookが長年にわたり強力な存在感を示しており、他のソーシャルメディアとともに広く利用されています。

このようなトレンドを踏まえ、マーケティング戦略を考える際には、各プラットフォームの特性やユーザー層に合わせたコンテンツの提供が重要となるでしょう。

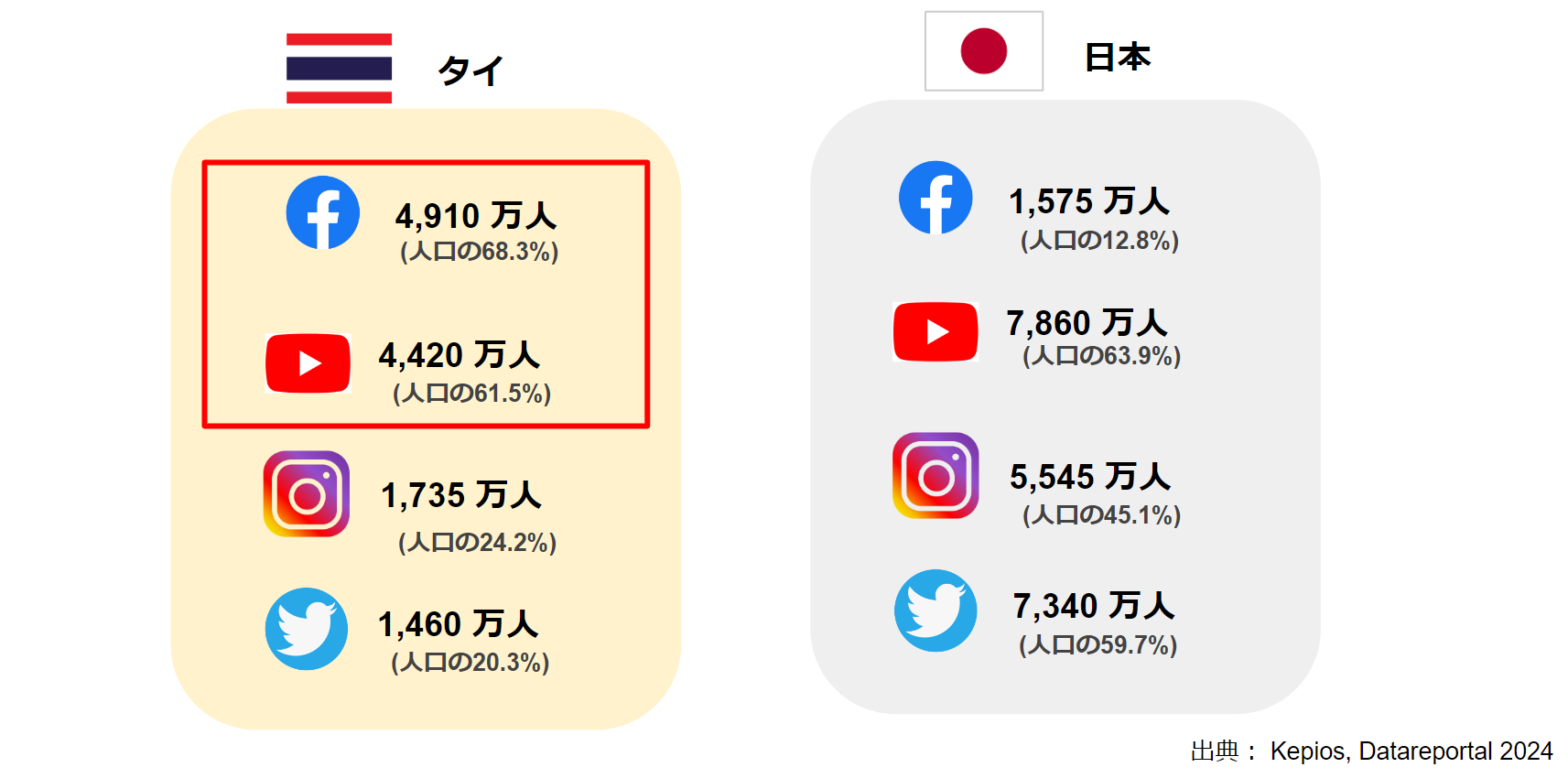

ソーシャルメディアの利用状況

- Facebook

- 利用者数: 4,910万人(人口の68.3%)

- トレンド: Facebookは依然として最も人気のあるソーシャルメディアプラットフォームであり、広範なユーザー基盤を持っています。特に、広い年齢層にリーチできる点が強みです。

- YouTube

- 利用者数: 4,420万人(人口の61.5%)

- トレンド: YouTubeの利用が非常に高く、ビデオコンテンツの需要が大きいことを示しています。エンターテインメントから教育コンテンツまで、様々なジャンルが人気です。

- Instagram

- 利用者数: 1,735万人(人口の24.2%)

- トレンド: Instagramは特に若年層や都市部のユーザーに人気があります。ビジュアル重視のコンテンツが求められ、ファッションやライフスタイルブランドにとって重要なプラットフォームです。

- Twitter(現X)

- 利用者数: 1,460万人(人口の20.3%)

- トレンド: Twitterはニュースやトレンド情報の即時性が評価されており、リアルタイムでの情報発信に適しています。企業のカスタマーサービスにも活用されています。

マーケティング戦略のトレンド

- ビデオマーケティングの重要性

- YouTubeの高い利用率から、ビデオコンテンツがタイの消費者に強い影響を与えていることがわかります。製品デモやユーザーレビュー、ブランドストーリーなどのビデオコンテンツを効果的に活用することが求められます。

- ソーシャルメディア広告の活用

- FacebookやInstagramの高い利用率を活かし、これらのプラットフォーム上でターゲット広告を展開することが効果的です。特に、若年層をターゲットとしたビジュアル重視の広告キャンペーンが成功する傾向があります。

- Eコマースの成長

- ネットで商品を購入する割合が66.9%と高いため、Eコマースのプラットフォームを通じたマーケティングが重要です。消費者の購買行動に合わせたオンライン販売戦略を構築することが必要です。

- インフルエンサーマーケティング

InstagramやYouTubeでのインフルエンサーの影響力が大きく、彼らを活用したマーケティングが効果的です。信頼性の高いインフルエンサーと協力することで、ブランドの認知度と信頼性を向上させることができます。

タイ市場におけるマーケティング戦略は、ソーシャルメディアの高い利用率とインターネット利用時間の長さを考慮したビデオコンテンツの活用、ターゲット広告の展開、Eコマースプラットフォームの活用、インフルエンサーマーケティングの重要性に焦点を当てることが成功の鍵となります。これらのトレンドを理解し、効果的なマーケティング戦略を立てることで、タイ市場でのブランドの成功を確実にすることができます。